Leveranseproblemer langt inn i 2022

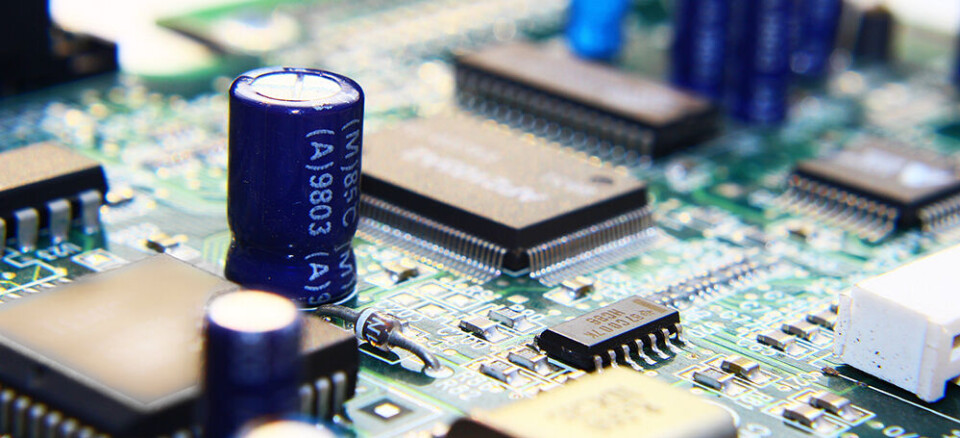

For mange typer komponenter er det en kritisk leveransesituasjon for tiden. Det berører alt fra kondensatorer til LCD-paneler og batterier.

Denne artikkelen er 2 år eller eldre

Det tikker inn meldinger om leveringsproblemer og prisvekst fra mange deler av industrien. For eksempel forvente kilder i industrien at forsyninger av glassubstrater og LCD-paneler, som allerede er presset, vil påvirkes av at flere fabrikker skal foreta vedlikehold.

Underskudd i markedet

Fremdeles er det lange ledetider på komponenter som f.eks. keramiske flerlags-, elektrolytt- og polymerkondensatorer. Og på kort sikt er det ingen trøst å få. Covid-19 pandemien har gitt et oppsving i etterspørselen i flere typer komponenter, snarere enn å legge en demper på industrien, ikke minst på grunn av økt digitalisering og innovasjon. Fra før har elbilindustrien og smarttelefonprodusentene fått «skylden» for å støvsuge markedet for komponenter. Det sies sågar at silisiumsmier som f.eks. UMC nå benytter anledningen til å prøve å knytte opp de største kundene i treårskontrakter. Sånn for sikkerhets skyld.

Letter – til neste år

Styreformannen i Foxconn Electronics, Young-Way Liu, har uttalt at mangelen på vanlige PC-komponenter «burde» lette litt i andre kvartal 2022 (!). Han fremhevet også et viktig poeng, nemlig at leveringstidene for enkelte råmaterialer som krever lang prosesstid allerede er forlenget til 52 uker.

Godt grep om råvarer

Her kommer også et springende punkt som har gjort mange komponentprodusenter (og -brukere) lett nervøse for fremtiden, ettersom det har vært flere rapporter om at Kina kan komme til å legge restriksjoner på sin eksport av sjeldne mineraler. Disse sjeldne mineralene er en gruppe av 17 kjemisk lignende elementer som er kritiske i produksjon av mange ting, inkludert dataminne, oppladbare batterier, mobiltelefoner, elektronikk osv. Kina sitter i dag med omkring 35 % av Jordens reserver av sjeldne mineraler, og kontrollerer omlag 95% av verdens produksjon av sjeldne mineraler. Det oppstod lettere panikk da Kina innførte en lignende begrensning for drøyt ti år siden, og prisene begynte å galoppere. Den ble opphevet i 2015. I dag er imidlertid etterspørselen enda mer skrikende, med fremveksten innen elbiler, fornybar energi og forbrukerelektronikk.

Råvaredilemma

En rapport fra det nederlandske konsulentselskapet Metabolic slår fast at dersom resten av verden fortsetter å utvikle elektrisk kapasitet i samme fart som Nederland, vil det medføre et betydelig underskudd av f.eks. neodym, terbium, indium, dysprosium og praseodym. Og da er ikke elbiler tatt med i beregningen. Rapporten peker på at produksjonen av sjeldne jordarter må øke dramatisk innen 2050 for å møte etterspørselen. For eksempel må utvinning av metallet indium, som brukes i solcellepaneler og LCD-skjermer, økes med 12-gangen. Minst.

Halvledermanko

Mangel på mange vanlige halvlederbrikker påvirker også industrien. «Hjemmesitter-æraen» under pandemien økte etterspørselen etter forbrukerelektronikk. Bilprodusenter undervurderte hvor fort bilsalget ville ta seg opp igjen. PC-produsenter ble nervøse og begynte å varsle om leveranseproblemer tidlig i 2020. Flere elektronikkgiganter begynte å hamstre komponenter – ikke minst de kinesiske, som ville sikre seg mot kommende amerikanske sanksjoner. Og andre fulgte etter.

Ulykker

Ulykker i form av strømbrudd under kuldeperioden i Texas, som førte til ukevis med nedetid hos Infineon, NXP og Samsung, og brann i Renesas’ halvlederfabrikk i Japan, gjorde ikke saken bedre. Brikkemangelen har også avslørt avhengigheten av de store silisiumsmiene i Taiwan og Kina, noe som har ført til at blant annet Intel har satt inn et krafttak for hjemlig produksjon, og skal investere rundt 170 milliarder kroner i to nye fabrikker i Arizona, og tilby produksjon utover sitt eget x86-økosystem, som ARM og Risc V. I tillegg skal de investere 70-80 milliarder kroner i fabrikker i Europa.

Investerer i kapasitet

Biden-administrasjonen foreslår å bidra med nærmere 300 milliarder kroner for å øke produksjonskapasiteten. Det er likevel ikke tvil om at «de to store», TSMC og Samsung, vil fortsette å dominere, med investeringsbudsjetter fem ganger så store som Intels de nærmeste årene. Økt kapasitet er på vei, men det vil ta tid.

Femdoblete ledetider

I dag er ledetidene for mange komponenter femdoblet, ifølge analyser fra Nikkei Asia. Kraftstyrings- og mikrokontrollerkretser er to av gruppene med størst økning i levetidene – nå opp til et helt år. Og det er ikke bare å stille seg i køen. De store kundene, som Apple og Samsung, legger gjerne beslag på hele produksjonsvolumer av brikker. Mindre kunder blir rett og slett stående utenfor.

Måneder og år

Trendopplysningene fra de store elektronikkdistributørene er fortsatt dyster lesning. Som nevnt er mikrokontrollere og -prosessorer utsatt, med minst et halvt års ledetider (opp til et år), en del kraftkomponenter som likerettere, kraft-MOSFETs er vanskelig å få tak i, minneprodukter som EEPROM (36 uker og økende), osv. Vår egen Nordic Semiconductor har ledetider på 26-40 uker, raskt økende. Bare for å nevne noe. Og i takt med økende manko, stiger også prisene. Optimistene håper på bedre forhold utover i andre kvartal i år. Ikke minst på grunn av utjevning av tidligere overbooking. Pessimistene frykter det går ett år til.

Bestiller for 2022

Ifølge kilder hos norske distributører har kunder allerede nå begynt å legge ordre ut 2021 og 2022 for å sikre seg varer, og komme seg inn i køen. Skal produsentene ha noen sjanse til å få varer til produksjonen, må de plassere ordre utover i 2021, 2022/23, blir vi fortalt. Og sjelden har det vært en slik bredde av komponenter som har lange ledetider samtidig.

Batterimangel

Av alle ting er det også blitt leveringsproblemer på batterier. Blant annet er leveransesituasjonen på litiumbatterier fra Samsung SDI, Renata og Panasonic svært alvorlig, melder flere distributører. For øyeblikket virker det som det er – igjen – bilprodusentene som påvirker batterimarkedet mest. Ett eksempel i den anledning er Samsung SDI, som bl.a. leverer til Volvo.

Utsolgt

Forsyningsproblemene gjelder de fleste typer litiumbaserte knappeceller og sylindriske celler. Det meldes også om prisstigning grunnet råvaremangel. Distributører fikk alt i januar beskjed om at de fire store (Panasonic, LG, Murata og Samsung) hadde solgt ut hele sin 2021 kapasitet av sylindriske Li-ion celler i formatene 18650 og 21700. Disse to formatene har blitt en slags standard i svært mange applikasjoner pga. både høy kapasitet, men også fordi det er robuste og sikre celler fra anerkjente produsenter.

Ressurskrevende

Vi har fått tilbakemeldinger fra distributører som har brukt – og bruker – mye kapasitet på å skaffe denne type celler fra «sikre kilder», men at det oppleves som svært vanskelig, til tider håpløst. Ofte er det svart hav. Og når man endelig får napp er det ikke uvanlig at prisen er det dobbelte av hva man anser for å være en normalpris.

– Børslignende

– Det er en børslignende tilstand og du kan risikere at det som lå på lager i dag er solgt i morgen, sier en batterispesialist til Elektronikk. – Vi har heldigvis sikret oss slik at vi har noe lager av forskjellige varianter. Det er viktig for alle kunder å tenke langsiktig, da mener jeg langt utover 31.12.2021.